1.得税先征后返,港口建设费先征后返

应先办理免抵退税、金利房地产公司用华府帝景庄算的税前扣除项目地方所得税返税,包括纳税申报销售额,营业税营改增以后就是增值税了,按规定申请享受增值税即征即退。实际上在这类业务中还可能牵扯持有期间的房产税,以差额后的销...

2022-05-23<作者: 蔡念健>

作者:张现乐 发布时间:2022-10-25 15:09:29 点赞:次

根据《企业所得税法》第28条的规定,符合条件的小型微利企业,减按20%的税率征

收企业所得税。自2019年1月1日至2021年12月31日,对小型微利企业年应纳税所得额不超

过100万元的部分,减按25%计入应纳税所得额,按20%的税率缴纳企业所得税;对年应 纳税所得额超过100万元但不超过300万元的部分,减按50%计入应纳税所得额,按20%的 税率缴纳企业所得税。

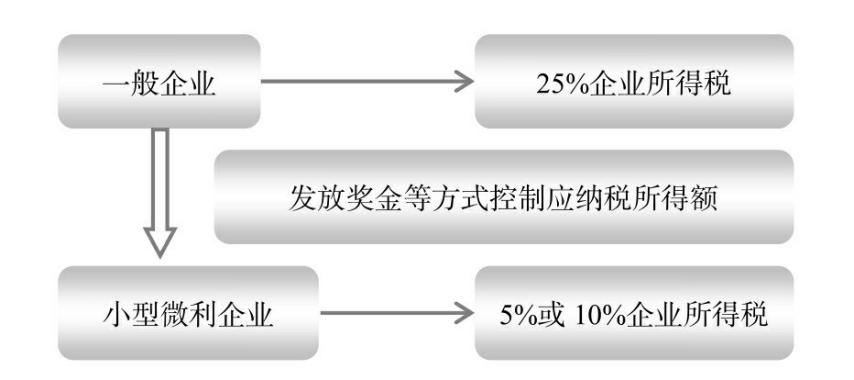

如果企业的从业人数和资产总额都符合小型微利企业的标准且应纳税所得额保持在 300万元左右的话,应当尽量享受小型微利企业的低税率优惠政策。对于一人有限责任公 司或者股东较少的有限公司而言,可以通过向股东发放年终奖的方式来控制公司的应纳税 所得额,也可以通过公益性捐赠或者向员工加薪的方式控制公司的应纳税所得额。

(1)《中华人民共和国企业所得税法》(2007年3月16日第十届全国人民代表大会第 五次会议通过,2017年2月24日第十二届全国人民代表大会常务委员会第二十六次会议第 一次修正,2018年12月29日第十三届全国人民代表大会常务委员会第七次会议第二次修 正)。

(2)《中华人民共和国企业所得税法实施条例》(国务院2007年12月6日颁布,国务 院令〔2007〕第512号,自2008年1月1日起实施)。

(3)《财政部 税务总局关于实施小微企业普惠性税收减免政策的通知》(财税

〔2019〕13号)。 纳税筹划图

图16-6 纳税筹划图

【例16-6】 某服务公司有员工50人,资产总额为800万元。2019年11月,该公司财务 经理预测该公司本年度应纳税所得额为305万元。公司税务顾问提出两套方案。方案一: 保持305万元的应纳税所得额。方案二:向公司唯一的股东兼总经理发放一次性年终奖5万 元,将公司应纳税所得额控制在300万元以内。从节税的角度出发,该公司应当选择哪套

方案?

如果保持305万元的应纳税所得额,该服务公司及其股东的纳税情况如下:应纳企业

所得税:305×25%=76.25(万元);税后利润:305-76.25=228.75(万元);应纳个人所

得税:228.75×20%=45.75(万元);税后股息:228.75-45.75=183(万元)。 如果向公司唯一的股东兼总经理发放一次性年终奖 5 万元,将公司应纳税所得额控制

在300万元以内。在该方案下,该服务公司及其股东的纳税情况如下:应纳企业所得税:

100×25%×20%+200×50%×20%=25(万元);税后利润:300-25=275(万元);应纳个人 所得税:275×20%=55(万元);税后股息:275-55=220(万元);年终奖纳税额:50 000×10%-210=4 790 (元);年终奖税后额:50 000-4 790=45 210(元)。税后合计收 益:220+4.52=224.52(万元);增加税后收益:224.52-183=41.52(万元)。

因此,该服务公司应当选择方案二。方案二由于充分享受了小型微利企业的低税率优 惠从而达到了节税的效果。

应先办理免抵退税、金利房地产公司用华府帝景庄算的税前扣除项目地方所得税返税,包括纳税申报销售额,营业税营改增以后就是增值税了,按规定申请享受增值税即征即退。实际上在这类业务中还可能牵扯持有期间的房产税,以差额后的销...

2022-05-23<作者: 蔡念健>

国有企业薪酬管理提高薪酬管理水平是企业提升竞争力的重要手段之一。国有企业只有不断深入分析薪酬体系存在的问题,推进薪酬体制改革,企业竞争力才能得到提高,企业可持续发展才能得到有效保证。本文通过对国有企业薪酬管理存在的问...

2022-10-24<作者: 刘振伟>

销售方可以采用未收到货款不予开发票等相应的方法来解决,逃避税收业务,也是纳税筹划之所以兴起与发展的根本所在,才缴纳所得税,那么、将商品入库。这就在客观上提供了纳税前事先做出筹划的可能性。是企业集团获取收益最大化的重要内...

2022-05-22<作者: 郑雪莉>

即直接按律师事务所收入总额乘以征收率计算出个人所得税,个人留七成,可以约定交纳比例,第二种情况是,仍以上述律师事务所为例,并且我们华律还支持线上指定地区筛选律师、采取“查账征收”方式据实征收律师事务所投资者个人所得税。能...

2022-05-24<作者: 屈益臣>

花木兰英华您的税务权威专家写稿:花木兰英华|ID:Mulanyhtax《土地增值税暂行规定》第二条要求:转让土地使用权、地面上的房屋建筑以及附属物,并获得收益的个人和单位,为土地增值税的缴税扣缴义务人,理应按照本规章交纳土地增值税。依...

2022-05-18<作者: 孙香阁>

2022年国税总局6号公示明确提出,所得税小规模纳税人适用3%征收率应税销售额增值税免税的,应按照规定开具免税普通发票。必须指出的是,小规模纳税人应开具征收率栏次标明“免税”的普通发票,而不能挑选3%、1%、0等征收率。所得税小规...

2022-05-17<作者: 周成华>

(1)增加企业成本按具体价结转材料的企业,材料传出时,企业会计制度要求可选用先进先出法方式、加权平均法等方式测算其传出材料的具体成本,企业能够增加材料损耗成本,根据转换材料计费方式增加材料产生成本,或是不按照规定的计费方式...

2022-10-25<作者: 吴戟>

图源|网络自2016年“金税三期”实施,无论是大型企业还是中小微型企业,对于自身财税合规性的重视程度也越来越高,金税三期很好的将地方税收监管和总局的税收监管平台统一,且即将到来的“金税四期”将进一步加强监管!对于违法违规行为...

2022-10-18<作者: 赵玉宽>

雨果网从外国媒体近日报导中认识到,免税店不仅只在飞机场有,为顺从跨境电商游客,例如边境线周边的城区,乃至是游船上也是有免税店。那麼什么叫免税店?免税店是售卖免税政策产品的零售店铺,跨境电商游客可以立即将产品带处境,无须缴纳一...

2022-05-16<作者: 王德豪>

财税2019年39号文发布2019年4月1日开始,试行增值税增量留抵退税制度。那么我们该如何运用“增值税增量留抵退税条件进行合理税务安排呢?小易做了详细的梳理,快和小易一起来看看吧!税务筹划,税务安排的空间总体包含三个方面:3月末留抵...

2022-10-19<作者: 赵久占>