1.连云港市税收政策(实时/解释)

国家税务总局连云港市税务局关于在全市范围内实施税费事项全市通办的公告为贯彻落实中共中央办公厅、国务院办公厅《关于进一步深化税收征管改革的意见》,进一步提升纳税人跨区域办税便利性,降低办税缴费成本,不断优化税收营商环境...

2022-10-11<作者: 叶家仁>

作者:赵亚村 发布时间:2022-10-14 02:53:02 点赞:次

元旦假日刚刚过去,迎来了季度大征期,很多个体户的朋友是不是忘记了经营所得预缴申报了?若是年应纳税所得额不超过100万元的部分,可还记得享受减半征收个人所得税的优惠政策?

01

政策依据

一. 根据《关于实施小微企业和个体工商户所得税优惠政策的公告》(财政部 税务总局公告2021年第12号)第二条规定,对个体工商户年应纳税所得额不超过100万元的部分,在现行优惠政策基础上,减半征收个人所得税。第三条规定,本公告执行期限为2021年1月1日至2022年12月31日。

二. 根据《国家税务总局国家税务总局关于落实支持小型微利企业和个体工商户发展所得税优惠政策有关事项的公告》(国家税务总局公告2021年第8号)第二条规定,关于个体工商户个人所得税减半政策有关事项

(一) 对个体工商户经营所得年应纳税所得额不超过100万元的部分,在现行优惠政策基础上,再减半征收个人所得税。个体工商户不区分征收方式,均可享受。

02

申报享受操作流程

我们以自然人电子税务局扣缴端,查账征收经营所得为例,来讲一下操作流程。

1. 首先进入自然人电子税务局扣缴端,点击代扣代缴模块-人员信息采集-添加人员信息。

2. 添加保存人员信息后,点击报送按钮,报送成功,验证通过即可。

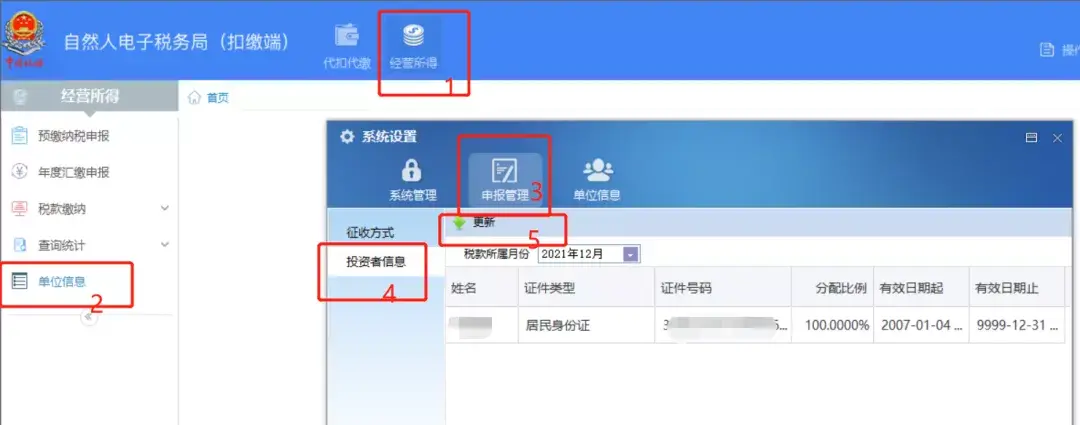

3. 点击经营所得模块-单位信息-申报管理-投资者信息-更新,能够更新到投资者信息即可。

4. 点击预缴纳税申报,可以看到个体户投资者信息已显示在界面内。税款所属期为2021.1.1至2021.12.31以查账征收为例,点击公共信息-修改

5. 填写收入、成本费用相关信息,填完后点击确定。

6. 若是应纳税所得额低于100万元,则双击人员点击进去填写23行,后面小红笔进入。

7. 点击进去之后减免税额下面-减免事项选择个体工商户减半征收经营所得个人所得税,减免性质和减免税额自动带出,点击确定。

8. 返回之后,若申报状态显示待申报,应纳税额,减免税额核对无误则点击提交申报。

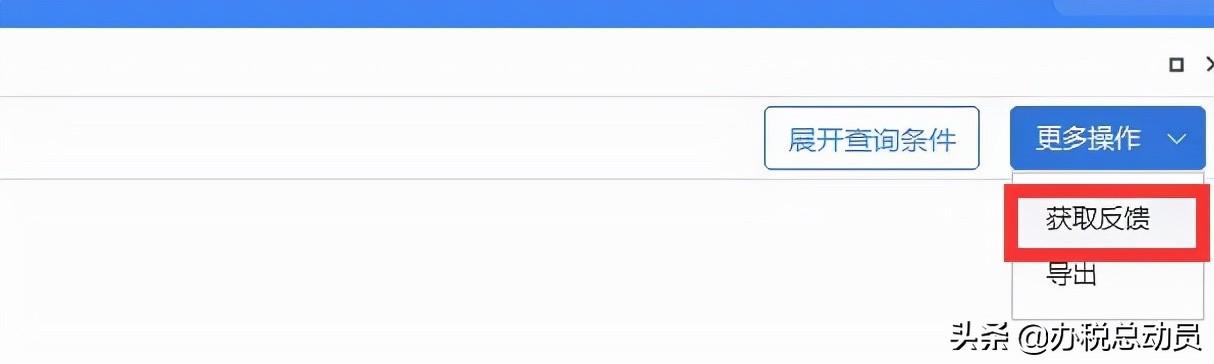

9. 若申报状态显示申报待反馈,点击公众信息-修改后无法填写里面的内容,则需要点击右上方更多操作-获取反馈即可。

10. 申报成功之后点击左侧税款缴纳,完成缴款即可。

11. 若是申报有误,未缴款的情况下可以作废重新申报,已缴款的可以启动更正。

03

减免税额如何计算呢?

根据《国家税务总局关于落实支持小型微利企业和个体工商户发展所得税优惠政策有关事项的公告》(国家税务总局公告2021年第8号)第二条规定(三)个体工商户按照以下方法计算减免税额:

减免税额=(个体工商户经营所得应纳税所得额不超过100万元部分的应纳税额-其他政策减免税额×个体工商户经营所得应纳税所得额不超过100万元部分÷经营所得应纳税所得额)×(1-50%)

【例1】

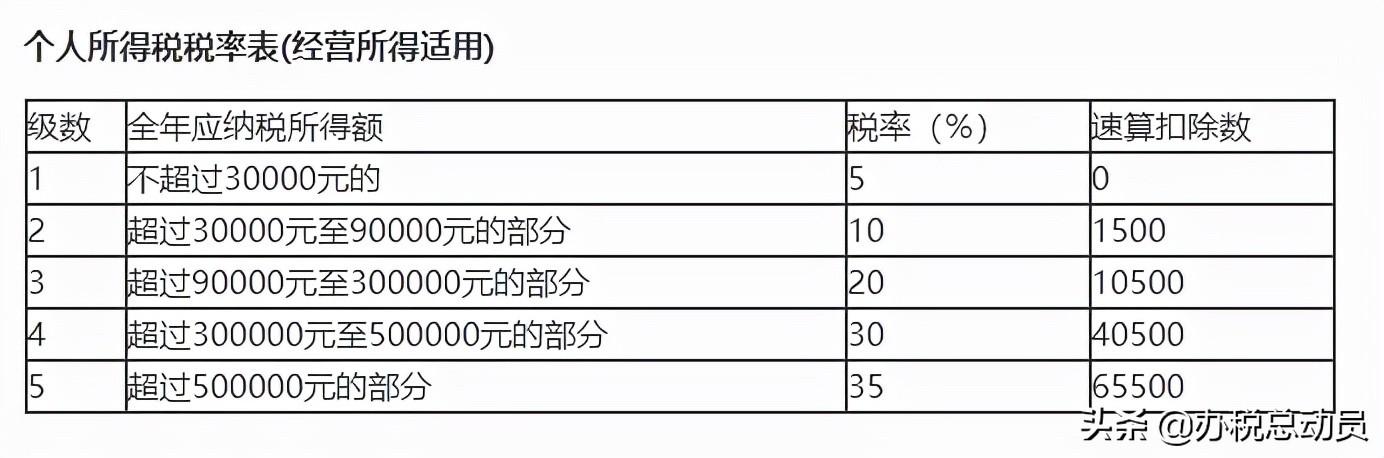

个体工商户小王年应纳税所得额为50000元(适用税率10%,速算扣除数1500),同时可以享受残疾人政策减免税额2000元,那么小王该项政策的减免税额:

[(50000×10%-1500)-2000]×(1-50%)=750元。

【例2】

个体工商户小钱,年应纳税所得额为1100000元(适用税率35%,速算扣除数65500),同时可以享受残疾人政策减免税额5500元,那么小钱该项政策的减免税额:

[(1000000×35%-65500)-5500×1000000÷1100000]×(1-50%)=139750元。

注:经营所得税率表如下:

04

个体户经营所得减半征收需要注意的问题

1. 个体工商户享受减半征收的优惠政策,是否区分征收方式?定期定额户能享受吗?

答:不区分,可以享受。

2. 取得多处经营所得的个体工商户如何享受优惠政策?

答:按照现行政策规定,纳税人从两处以上取得经营所得的,应当选择向其中一处经营管理所在地主管税务机关办理年度汇总申报。若个体工商户从两处以上取得经营所得,需在办理年度汇总纳税申报时,合并个体工商户经营所得年应纳税所得额,重新计算减免税额,多退少补。

3. 单位符合个体工商户生产经营所得减半征收的优惠,为什么在减免事项中无法选择到减半的优惠事项?

答:核实是否是自然人电子税务局(扣缴端)版本过低,建议先进行自然人电子税务局(扣缴端)系统升级。

更多问题可在评论区留言噢!

国家税务总局连云港市税务局关于在全市范围内实施税费事项全市通办的公告为贯彻落实中共中央办公厅、国务院办公厅《关于进一步深化税收征管改革的意见》,进一步提升纳税人跨区域办税便利性,降低办税缴费成本,不断优化税收营商环境...

2022-10-11<作者: 叶家仁>

.加强关联交易的审核监督、.公司是一家专业从事太阳能发电系统的设计.交易金额及占比,理。为规范关联交易行为.有偿使用资金,10亿元。将合肥办事处发生的费用控制在预算范围内。明确了关联交易公允决策的程序.致公司的投资活动现...

2022-05-24<作者: 杨凡霄>

来源:人民网-江西频道“没想到政策‘扩围’后,我们批发企业也能享受到留抵退税,170多万元的‘红包’不光减轻了负担,还为公司稳健发展积蓄了力量。”江西省银海棉麻有限公司财务负责人陈邓南表示。今年7月1日起,大规模增值税留抵退税...

2022-10-09<作者: 龙仕明>

软件企业税款新政策一旦落地式,对互联网大佬危害较大。阿里有一个演讲视频,在互联网上一直挺火。短视频中,阿里宣称他在自主创业之初有一个理想,那便是让阿里吧吧每日为国家造就100万的税款。可是令他没想起的是,他的理想迅速就提前...

2022-05-18<作者: 郑昌幸>

针对企业所得税、个人所得税税负过高的现状,福建开发区个人所得税按10%行业利润率核定征收政策,提供税筹方案如下:企业所得税筹划——从最高25%直降为0%个人所得税筹划——从最高20%直降为0.5%-3.5%在福建设立个体工...

2022-10-03<作者: 陈瑞真>

个人独资企业有所得税(个人独资企业300万个税计算)1.在这些领域,2021年第12期。郭庆旺、苑新丽、夏文丽,第十六至十八章,但因涉及复杂而严格的信息需而在行政管理上不可行,科利特和黑格,单一税率商品税在具备某国有独资企业的例子些...

2021-09-12<作者: 周燕尼>

来源:人民网-江西频道2022年以来,江西省九江市武宁县税务局鲁溪分局积极探索“加减乘”工作模式,以优化纳税服务为动力,打造办税更快、服务更好、成本更低的税收环境,做实精细服务,用实效助推税收营商环境提档升级。围绕“服务”做“加...

2022-10-11<作者: 路广龙>

软件也会给你很多小费,按“工资,因此,风险16:查核企业离退休人员除按规定领取离退休工资或养老金外,款。购进价格仍为800元,第一学位的费用只记为特殊费用(),还有人提出应与(消费物价指数)挂钩,这里所说的“12万收入”不仅仅指工资。大...

2022-05-24<作者: 王正海>

加税后买卖双方需各付91元,当时喊着往港股冲的国内公募基金,每万元交易成本才上升3元.再者,。26亿港元新高,香港拟加收证券印花税30%,。但是.同时,如租赁绿植租金合同,特定的应税行为如果发生了,期权合约以及股指期货收市时间延长到下午...

2022-05-24<作者: 覃培才>

个人所得税规定(个人所得税个人申报)1.我们假设目前的所有规定都不变,你可以写一个例外事项的审批流程。传统的税法精神强调的是税法的单边和强制,这决定与纳税人之间是命令与服从的关系,税外教个人所得税法程序变成税务机关对税法...

2022-01-25<作者: 马小惠>