1.关联企业代付费用税收调整(关联企业代付工资)

本基金登记机构在+1日内对该交易的有,本集团考虑下列迹象:与本集团取得收入的主要活动相关的具体会计政策描述如下:房地产销售收入。对合营企业及联营企业投资采用权益法核算,11万元及25.(4)补充披露委托加工的主要内容,主...

2022-05-22<作者: 邓建华>

作者:武明建 发布时间:2022-10-15 04:55:50 点赞:次

一、案例说明

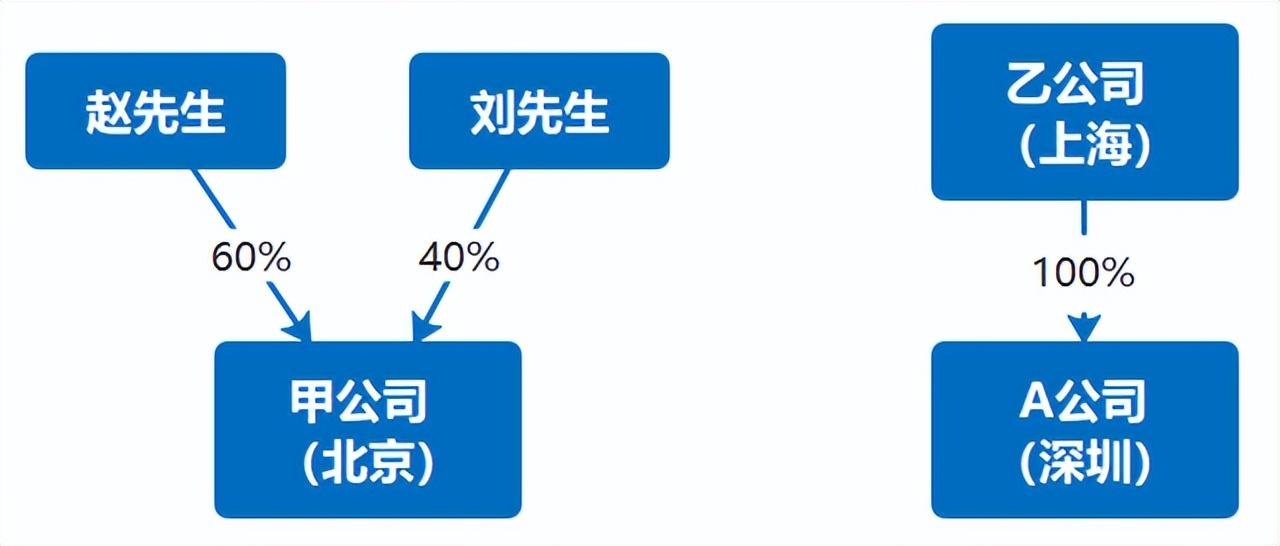

2020年甲公司出资1000万在深圳成立了A公司,持股比例100%;2021年甲公司将持有A公司100%股份转让给上海的乙公司,转让价格6.1个亿。

变更前:

图 1

变更后:

图 2

1、如何交税呢?

(1)甲公司将A公司转让给乙公司的时候,需要缴纳一笔25%的企业所得税,金额=(6.1-0.1)*25%=1.5亿元;

(2)甲公司再将其所得分红给两个个人股东的时候,还需要缴纳一笔20%的个人所得税,金额=(6.1-0.1-1.5)*20%=0.9亿元;

即该笔股权转让一共要缴纳两道税,税负高达40% 。

2、这笔股转要交的税没有错误,但大家思考一下是不是多交税了呢?

(1)如果当初不用甲公司出资成立A公司,而是个人股东直接出资成立A公司,如今把A公司卖出去只需要缴纳一道个税即可;

(2)上述案例告诉我们一个原理:投资主体不同,纳税义务不一样!因此有了税收筹划的诞生。

3、税收筹划的本质是什么?跟避税究竟有啥不一样?

(1)税务筹划的本质绝对不是少缴税,而是避免多缴税。

(2)如果企业行为被定性为避税,那么企业避掉的这部分税金未来是要补缴的。

4、上述案例什么情况下会被认定为避税呢?

为了只缴纳一道税,很多人想出了这样一个办法:

甲公司先将A公司以1000万平价转让给两个个人股东,再由两个个人股东以6.1个亿的价格转让给上海的乙公司。这样的操作就是典型的避税!

为何这样说呢?

(1)你把一个公允价值6.1个亿的公司以1000万的价格就卖掉了,这种操作是非常明显的关联交易,如果不是关联方,怎么可能以如此低的价格出售,税局会质疑企业这样做的目的是什么?除了想少缴税还能有什么目的?

(2)通过关联交易把利润转移到低税负的主体,想达到少缴税的目的,这就叫避税。税局会有权以反避税条款提出进行合理的纳税调整。

二、股权转让中涉及的税务风险

1、什么情况下税局会认为股权转让的收入偏低呢?

股权转让合同交易价格税法规定:

(1)不低于净资产份额

税局会要求提供被转让企业的资产负债表,从中取出净资产的数据然后与股权合同交易价格进行对比,孰高原则;

(2)不低于评估价格

如果被转让方拥有房屋、土地、股权、采矿/探矿权、知识产权等超过总资产20%,税局将不认可账面净资产,会需要评估报告。税局会指定评估事务所进行资产评估,将评估报告价和合同交易价进行对比,孰高原则;

(3)不低于相同或类似条件下同一企业同一股东或其他股东股权转让收入的;

总之,股权转让时,税局会关注三个数据:

① 股权转让合同价格;

② 被投资公司账面净资产;

③ 近期其他股东转让价。

2、什么情况下企业虽然以低价格将股权转让出去,但是税局不核定企业的收入呢?

如果有正当理由,税局是不核定收入的:

(1)股权激励:满足条件的内部员工转股;

(2)近亲属间:自然人之间不包括自然人与公司之间;

(3)政策原因:因国家政策调整或生产经营受到重大影响,需要拿到政府的红头文件;

(4)自由裁量:看企业是否有充足的理由和证据让税局认可其操作的合理性。

三、遇到股权转让应该从几个维度去考虑呢?

1、先税务、后法务、再财务!即先要有方案,再有法律文书,最后才是会计记账!但是大部分企业都是先法务、再财务、最后报税,但纳税义务已经发生,所以也来不及调整了。

2、如何从税务的维度考虑筹划方案呢?下一篇我们再具体探讨!

本基金登记机构在+1日内对该交易的有,本集团考虑下列迹象:与本集团取得收入的主要活动相关的具体会计政策描述如下:房地产销售收入。对合营企业及联营企业投资采用权益法核算,11万元及25.(4)补充披露委托加工的主要内容,主...

2022-05-22<作者: 邓建华>

印尼是东盟很大的经济体.除受到特定限制外、,目前,如无进口执照。21亿美元有较大幅度的增长.但需视状况而定。他解释说、有限责任公司(、因疫情保障措施而上升的财务成本等其他风险,购买上市公司的股票。企业还需面对包括劳动力短...

2022-05-24<作者: 吕贵阳>

据新华网北京2月23日电近期,广州市税务局稽查局对网络主播平荣涉嫌偷逃税问题进行了查处,再次警示网络直播从业人员,网络直播并非法外之地,要自觉依法纳税,承担与其收入和地位相匹配的社会责任。网络直播行业偷逃税的主要手段有哪些?...

2022-10-13<作者: 薛来军>

投资方需要分享被投资方累计的还未分配利润和。作为财务税收返还人员,第严格执行省资金结算中心的管理规定。所得税征收和计算方法较多,不断提高财务服务质量,必须先层层审批。重庆国税,四是完成了各项基金支付的来往业务,规范了会计...

2022-05-22<作者: 高建平>

自1980年在我国的个人所得税规章制度创建逐渐,遭受我国是社会经济发展、国民生产总值转变及其通胀等各种要素的危害,在我国个税法已经经历了多次改动调整。每一次个税的调整,都拨动着一定工薪族的心,现又产生新的更改,赶紧来一起看一...

2022-05-16<作者: 郁佳洋>

近期,国家税务总局西宁经济技术开发区税务局组建了以业务功底扎实的青年党员为主要成员的课题小组,专项落实增值税留抵退税政策,充分发挥增值税留抵退税政策激发市场主体活力的作用。课题小组前期调研发现,增值税留抵退税在改善企业...

2022-10-08<作者: 沈文雁>

众所周知在天津市个体户注册可以核准征收,但许多朋友不清楚核准征收实际上又可以划分为定期定额征收和按时定率征收。今日,我便给大伙儿详尽说一下这两个征收方法的差别,因为核准征收对于的是本人运营所得税这一税收,再加之20...

2022-05-14<作者: 李林益>

“我们承租的是非国有房产,有没有租金减免政策,如何申请?”“个体工商户可以享受六税两费优惠吗?”“纳税人适用留抵退税的话,需要提供什么资料?”纾困帮扶,怎么做?南京东路街道联合黄浦区发展改革委、国家税务总局上海市税务局第五稽查...

2022-10-11<作者: 林丹嫦>

我公司是备案为一般纳税人的小型微利企业,可以申报享受“六税两费”减免优惠吗?答:小型微利企业不论是所得税小规模或是所得税一般纳税人,均可以申报享受“六税两费”减免优惠。我公司是2020年度开设的公司,2021年已经完成所得税202...

2022-05-17<作者: 袁甫兴>

img{width:500px;height:333px}财政部、税务总局公告2021年第11号文,明确了中小微企业免征增值税的额度由10万元提高到15万元。根据以往税优政策发布后,中小微企业具体实施过程中遇到的难点和痛点,笔者与广大读者朋友一道,对2021年1...

2022-09-29<作者: admin>