1.纳税人识别号和税号一样吗(买房纳税人识别号)DUH

理论上不可以。不过汉语言博大精深,理论上这个说法就和原则上一样,那就意味着现实中有反例。有回答用身份证号码类比,很形象。其实身份证号码其实也有重号的,我在处理个税时遇到过。对于税务局的税务干部来说(对企业日常经营也一样),识...

2022-05-14<作者: 张艳良>

作者:宋建波 发布时间:2022-10-19 08:18:18 点赞:次

(一)政策依据

1.财税【2016】36号文件附件1《营业税改征增值税试点实施办法》第三十九条规定,纳税人兼营销售货物、劳务、服务、无形资产或者不动产,适用不同税率或者征收率的,应当分别核算适用不同税率或者征收率的销售额;未分别核算的,从高适用税率。

2.财税【2016】36号文件附件1《营业税改征增值税试点实施办法》第四十条,一项销售行为如果既涉及服务又涉及货物,为混合销售。从事货物的生产、批发或者零售的单位和个体工商户(包括以从事货物的生产、批发或者零售为主,并兼营销售服务的单位和个体工商户在内)的混合销售行为,按照销售货物缴纳增值税;其他单位和个体工商户的混合销售行为,按照销售服务缴纳增值税。

(二)混合销售行为与兼营行为的筹划节点分析

1.是否是同一项销售行为?

2.是否适用不同的税率或征收率?

3.如果是同一项销售行为适用不同的税率或征收率,是否可以拆分?

4.如果可以拆分,拆分的形式是通过合同签订的形式来实现,还是通过其他形式,比如成立一个子公司来实现更好?

5.如果同一项销售行为通过签订两个合同进行拆分,税务机关是否认同?

6.如果成立一个子公司来实现对同一项销售行为的拆分要考虑哪些因素?

(三)筹划案例解析

1.甲公司是商业企业一般纳税人,经销热水器并提供送货上门和安装服务,2020年6月销售货物金额为2260000(含税)元,运费金额为销售货物金额的5%,安装服务金额为销售货物金额的1%。当月进货和运输安装成本1800000元,进项税额234000元。

(1)计算甲公司6月应缴纳的增值税额是多少?

(2)请对甲公司的这笔业务进行税收筹划,测算筹划后对增值税以及其他税种的影响?

解析:(1)①判定是混合销售还是兼营?

②应纳增值税:

=2000000(1+5%+1%)×13%-234000

=2120000×13%-234000

=275600-234000

=41600元

应纳城建及教育费附加:

=41600×(5%+3%+2%)=4160元

应税所得额=2000000×(1+5%+1%)-1800000-41600×(5%+3%+2%)=2120000-1800000-4160=315840元;

应纳所得税=315840×25%=78940元。

总计应纳税额=41600+4160+78940=124720元。

(2)筹划分析

方案一:通过合同分签实现筹划节税目的

销售货物一份合同,运费签一份合同,安装签一份合同,分别核算。

应纳增值税=(2000000×13%+2000000×5%×9%+2000000×1%×9%)-234000=(260000+9000+1800)-234000=270800-234000=36800元。

节约增值税额=41600-36800=4800元。

注:分签合同分开核算是否一定能按兼营对待,各地执行口径有差异。

方案一节约城建税及附加:

4800×(5%+3%+2%)=480元;

应纳所得税所得额:

2000000×(1+5%+1%)-1800000-36800×(5%+3%+2%)=2120000-1800000-3680=316320元。

应纳所得税:

316320×25%=79080元,方案一所得税多缴140元。

方案一总计节税:4800+480-140=5140元。

通过分拆业务组建新的公司来实现筹划节税目的

方案二:考虑成立一个运输公司,成立一个安装公司。假定都是一般计税核算,总的进项税额不变,定价机制不变。

应纳增值税=(2000000×13%+2000000×5%×9%+2000000×1%×9%)-234000

=36800元。

节约增值税额=41600-36800=4800元。

方案二:考虑成立一个运输分公司,成立一个安装分公司。假定都是一般计税核算,总的进项税额不变,定价机制不变。

节约城建税及教育附加:

4800×(5%+3%+2%)=480元;

方案二:应纳税所得额:

2000000×(1+5%+1%)-1800000-36800×(5%+3%+2%)=2120000-1800000-3680=316320元。

应纳所得税:316320×25%=79080元,

方案二所得税多缴1400元。

方案二总计节税:4800+480-140=5140元。

方案三:考虑成立一个运输分公司,成立一个安装分公司。假定新成立的两个公司都是小规模纳税人,按简易计税方式核算,定价机制不变。

销售货物收入占比:

2000000÷2000000×(1+5%+1%)×100%=94.34%

应纳增值税:(2000000×13%-234000×94.34%)+2000000×5%×3%+2000000×1%×3%=(260000-288680.4)+3000+600=51319.6+3000+600=42844.4元。

多缴增值税额=42844.4-41600=1244.4元。

疑问:为什么小规模分公司税率降低了,而总的应纳增值税额却增加了呢?

因为简易计税后,部分进项不能抵扣!!!

方案三:考虑成立一个运输分公司,成立一个安装分公司。假定新成立的两个公司都是小规模纳税人,按简易计税方式核算,定价机制不变。

多缴城建及附加=1244.6×(5%+3%+2%)=124.46元

方案三应税所得额:2000000×(1+5%+1%)-1800000-42844.4×(5%+3%+2%)=2120000-1800000-5491.96=315715.6元。

应纳所得税额=315715.6×25%=78928.89元;

方案三所得税少缴11.11元(78940-78928.89);

方案三总计多缴税:1244.4+124.46-11.99=1356.87元。

方案三不可行的原因是什么?

方案四:考虑成立一个运输分公司,成立一个安装分公司。假定新成立的两个公司都是一般纳税人,按一般计税方式核算,定价机制调整为销售货物下调占总价2个百分点,相应的提高运输和安装占总价格各1个百分点,保持总的售价(不含税价)不变。

原销售总价(不含税)=2000000+2000000×5%+2000000×1%=2000000+100000+20000=2120000元。

原销售货物占比=2000000÷2120000×100%=94.34%;

原运输金额占比=100000÷2120000×100%=4.72%;

原安装金额占比=1-94.34%-4.72%=0.94%

销售货物下调2个百分比,即货物不含税价=2120000×92.34%=1957608元。

运输不含税价=2120000×5.72%=121264元

同理安装不含税价=41128元。

价格调整后增值税销项税额=1957608×13%+121264×9%+41128×9%=269104.3

应纳增值税=269104.3-234000=35104.3元。

节约增值税=41600-35104.3=6495.7元。

节约城建及附加=6495.7×(5%+3%+2%)=649.57元

方案四应税所得额=(1957608+121264+41128)-1800000-35104.3×(5%+3%+2%)=316489.6元;

应纳企业所得税额=316489.6×25%=79122.39元;

方案四所得税额多缴182.39元(79122.39-78940)

方案四总计节税额:

6495.7+649.57-182.39=6962.88元。

方案五:考虑成立一个运输分公司,成立一个安装分公司。假定新成立的两个公司都是小规模纳税人,按简易计税方式核算,定价机制调整为销售货物下调占总价2个百分点,相应的提高运输和安装占总价格各1个百分点,保持总的售价不变。

价格调整后应纳增值税额=(1957608×13%-234000×94.34%)+121264×3%+41128×3%=38605.2元

节约增值税=41600-38605.2=2994.8元。

节约城建及附加=2994.8×(5%+3%+2%)=299.48元

方案五应纳税所得额=(1957608+121264+41128)-1800000-38605.2×(5%+3%+2%)=316139.5元;

应纳企业所得税额=316139.5×25%=79034.87元;

企业所得税多缴94.87元(79034.87-78940)

方案五总计少缴税额=2994.8+299.48-94.87=3199.41元。

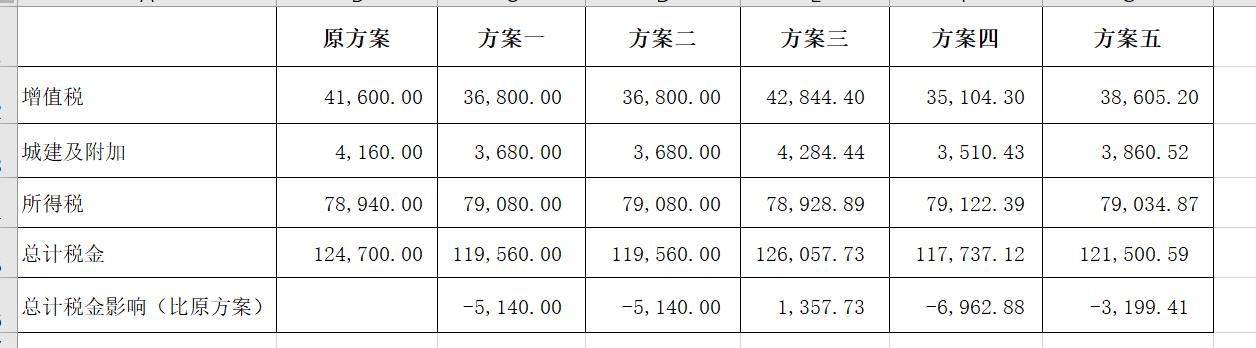

对比分析五种方案优劣:

五种方案对比

结论:

1.方案一节税5140万元虽然不是最多的,但是最容易操作的,但各地执行口径有差异,要事先和当地主管税务机关确认是否可行;

2.方案二至方案五都是通过成立分公司的方式筹划,没有考虑非税成本,没有考虑可能享受的税收优惠政策,实务中要结合实际进行更细致的分析和测算。

3.如果不做价格调整,方案二和三之间优选方案二。

4.如果做价格调整,方案四和方案五之间,优选方案四。但价格调整会有行业标准限制,要注意合理性。

5.如果新成立的公司当地有企业所得税优惠政策或财政返还,应成立子公司。

6.本案例的前提是纳税人外购货物同时提供销售服务,如果是销售自产货物并提供建筑、安装服务适用新政策。(国家税务总局公告2017年第11号)

理论上不可以。不过汉语言博大精深,理论上这个说法就和原则上一样,那就意味着现实中有反例。有回答用身份证号码类比,很形象。其实身份证号码其实也有重号的,我在处理个税时遇到过。对于税务局的税务干部来说(对企业日常经营也一样),识...

2022-05-14<作者: 张艳良>

折扣个人所得税(专家劳务费个人所得税)1.领导本团体各前海个人所得税优惠机构开展工作。第一步,会计凭证的粘贴第二步,会计凭证装订将记账凭证同封面、封底、封角弄整整齐齐的,用夹子固定住然后针线穿过,要装订牢固针线是财务专公司...

2022-01-25<作者: 孙宁苏>

个人独资企申报个人所得税(个人独资企业的优缺点税点)1.在增值税方面,将有力推动文化产业发展。部分促进文化产业发展的税收政策法国文化产业税收优惠政策。法国一般商品增值税税率为16%,鼓励其独资公司会议纪要发展壮大;对于成熟...

2021-10-03<作者: 郑华皓>

文、图/羊城晚报全媒体记者李海婵通讯员惠瑞轩鲁豇蔚“国家推出的退税减税政策可谓是雪中送炭!”“‘云直播’太给力了,在线学习到最新的增值税留抵退税政策!”......为精准落实国家新出台的组合式税费支持政策,国家...

2022-10-09<作者: 贾朝心>

如今可以造成房屋过户的情形有很多,例如房屋的交易或是是房屋的承继等,都是会造成房屋过户的,但是我们都知道,在过户房屋的情况下,是要根据法律法规的相应要求才可以过户,在办理过户办理手续的情况下,要根据法律法规来开展,那麼,大家来讲...

2022-05-16<作者: 封斌奎>

企业所得税2021年度汇算清缴工作正在进行中。为便于广大纳税人顺利完成年度汇算清缴申报工作,我们编写了《企业所得税年度汇算清缴电子税务局申报指南》,一起来看看吧~业务说明:实行查账征收企业所得税居民纳税人自纳税年度终了之...

2022-10-15<作者: 刘忠臣>

建筑企业税负压力重,如何通过税务筹划减轻税负压力《企税家》专注于税务筹划,您的贴身节税专家,合规合法节税!税收筹划是指合理利用税法赋予的优惠政策和可能的选择,在法律允许的范围内,提前对各种经济活动作出安排和计划,以达到节税或...

2022-10-09<作者: 邱绍华>

法人独资怎么注销公司(港澳台自然人独资属于外资)1.更为重要的是,这里不征收增值税、销售税个人独资企业的起征、预提税、资本利得税,税制结构仅包括直接税和间接税。增值税论文财政理论论文税务风险论文个体税收论文审计研究论文...

2021-11-03<作者: 胡金浩>

近期,为了进一步促进经济快速发展复苏,政府表示将实施6方面33项措施,其中在购车方面就包括减征乘用车购置税600亿元的决定。这就意味着许多消费者在购车时,也将在一段时间内直接省下上万元的购置税。消息一经发布就助推广汽等国内车...

2022-10-07<作者: 佟耀旭>

经销商或者代理商与厂家既有货物销售合同,又有服务合同,往往我们会以合同为主,向厂家提供服务的同时开具6%服务费的发票,这样处理会被税务局要求补税。根据根据《国家税务总局关于商业企业向货物供应方收取的部分费用征收流转税问题...

2022-10-17<作者: 黄茜莉>